A Pilar, Mireia, Natàlia, Marc, Lluís y Anna.

Tanto si quieres entrar en el departamento de contabilidad de una empresa, como si vas montar tu propio negocio, e incluso si estudias la asignatura de Contabilidad y Finanzas, este libro constituye una estupenda introducción a esta disciplina. Olvídate de esa frustrante sensación de no entender lo que te explican, porque Oriol Amat y la colección para Dummies forman un gran tándem, y te ofrecen un libro ameno, muy fácil de seguir y comprender, destacando los conceptos clave, avanzando con paso firme para que nunca más te sientas perdido ante una cuenta de resultados.

Oriol Amat

Contabilidad y finanzas para dummies

ePub r1.0

Banshee19.03.14

Título original: Contabilidad y finanzas para dummies

Oriol Amat, 2012

Ilustraciones: Jaume Capdevila i Herrero

Diseño de portada: Alfons Freire

Editor digital: Banshee

ePub base r1.0

Capítulo 7

Análisis del balance

En este capítulo

Análisis del balance

Análisis del balance

Porcentajes del balance

Porcentajes del balance

Gráficos del balance

Gráficos del balance

Estado de origen y aplicación de fondos

Estado de origen y aplicación de fondos

Estado de flujos de efectivo

Estado de flujos de efectivo

Estado de cambios en el patrimonio neto

Estado de cambios en el patrimonio neto

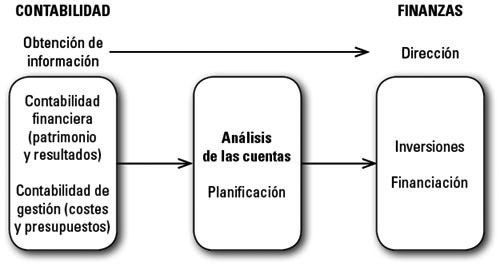

Una vez que sabemos cuáles son los aspectos más relevantes de la contabilidad financiera (balance y cuenta de resultados) y del cálculo de costes, podemos pasar a efectuar el análisis de las cuentas.

Dentro del esquema que relaciona la contabilidad y las finanzas, el análisis de los estados financieros se efectúa para obtener un diagnóstico de la situación en que se encuentra la empresa. Para ello se utiliza el balance y la cuenta de resultados. Este diagnóstico permite detectar problemas que, solucionados a tiempo, garantizan la viabilidad de la empresa.

Figura 7-1 : El análisis de las cuentas en el esquema general de las relaciones entre contabilidad y finanzas.

El objetivo de este capítulo es ver cómo se analiza un balance con porcentajes, gráficos y el estado de origen y aplicación de fondos. También se explica el estado de flujos de efectivo y el estado de cambios en el patrimonio neto. En el capítulo 8 se ampliará este tema con el estudio de ratios.

Los problemas más relevantes que se descubren analizando los estados financieros suelen ser:

Los problemas más relevantes que se descubren analizando los estados financieros suelen ser:

Estructura financiera deficiente. Esta situación puede producirse cuando la empresa tiene un capital insuficiente. Este déficit de capital va acompañado normalmente de unas deudas excesivas que disminuyen considerablemente los beneficios. Para solucionar este problema, es necesario que los propietarios de la empresa aporten más capital.

Estructura financiera deficiente. Esta situación puede producirse cuando la empresa tiene un capital insuficiente. Este déficit de capital va acompañado normalmente de unas deudas excesivas que disminuyen considerablemente los beneficios. Para solucionar este problema, es necesario que los propietarios de la empresa aporten más capital.

El balance también puede estar desequilibrado cuando hay un exceso de pasivo corriente, ya que se puede producir la suspensión de pagos.

Rentabilidad insuficiente causada por unas ventas reducidas, por unos precios de venta bajos o por unos gastos excesivos. Esta situación debe solventarse, ya que, si no, la empresa puede llegar a tener pérdidas.

Rentabilidad insuficiente causada por unas ventas reducidas, por unos precios de venta bajos o por unos gastos excesivos. Esta situación debe solventarse, ya que, si no, la empresa puede llegar a tener pérdidas.

A continuación veremos cómo deben analizarse los balances de una empresa.

Análisis del balance

El análisis del balance, al que también se llama análisis patrimonial, consiste en hacer un diagnóstico a partir del estudio de uno o más balances.

El análisis patrimonial puede hacerse con un solo balance (análisis patrimonial estático) o con varios balances (análisis patrimonial dinámico), para ver la evolución de la empresa.

Análisis de un solo balance (análisis patrimonial estático)

Para efectuar el análisis de un solo balance hay que calcular porcentajes y confeccionar gráficos. También pueden calcularse ratios, como se expone en el capítulo 8.

Cálculo de porcentajes

El cálculo de porcentajes consiste en dividir cada elemento del balance por el total del activo. Así, se puede apreciar la importancia de cada elemento con respecto al total del activo o patrimonio neto más pasivo.

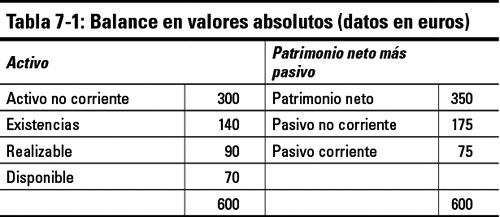

A continuación verás cómo calcular los porcentajes del balance de la tabla 7-1 .

Los porcentajes se calculan dividiendo cada grupo de cuentas por el total del activo y multiplicando por 100. Por ejemplo, para el activo no corriente se hará:

Para el disponible, se hará:

Para el patrimonio neto se hará:

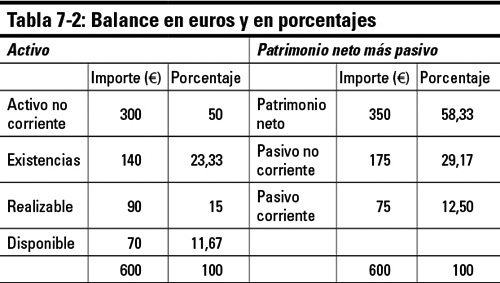

El balance, en porcentajes, quedará como se muestra en la tabla 7-2 .

Observa que los porcentajes del activo y del patrimonio neto más pasivo suman 100. Una vez que se han calculado los porcentajes, se pueden obtener algunas conclusiones.

En primer lugar hay que comprobar si los componentes del activo corriente (es decir, existencias, realizable y disponible) superan al pasivo corriente. En caso contrario, la empresa podría tener problemas de liquidez, ya que el activo corriente representa a todos los activos que hay que convertir en dinero antes de un año y el pasivo corriente refleja todas las deudas que se han de pagar antes de un año.

En primer lugar hay que comprobar si los componentes del activo corriente (es decir, existencias, realizable y disponible) superan al pasivo corriente. En caso contrario, la empresa podría tener problemas de liquidez, ya que el activo corriente representa a todos los activos que hay que convertir en dinero antes de un año y el pasivo corriente refleja todas las deudas que se han de pagar antes de un año.

Para que no haya problemas de liquidez, lo que se cobre antes de un año ha de ser mayor que todo lo que hay que pagar en el mismo período.

En el balance anterior, el activo corriente (existencias, realizable y disponible) asciende a 300 euros (o al 50%) y, por lo tanto, supera al pasivo corriente que asciende a 75 euros (o al 12,50%). Se puede afirmar que, en principio, esta empresa no debería tener problemas de liquidez a corto plazo.

En el balance anterior, el activo corriente (existencias, realizable y disponible) asciende a 300 euros (o al 50%) y, por lo tanto, supera al pasivo corriente que asciende a 75 euros (o al 12,50%). Se puede afirmar que, en principio, esta empresa no debería tener problemas de liquidez a corto plazo.

La regla de que el activo corriente ha de ser mayor que el pasivo corriente es válida para la mayoría de las empresas. De todas formas, hay empresas que cobran muy rápido de sus clientes y, en cambio, pueden pagar mucho más tarde a sus proveedores. En estos casos, con menos activo corriente se puede hacer frente a las deudas a corto plazo.

La regla de que el activo corriente ha de ser mayor que el pasivo corriente es válida para la mayoría de las empresas. De todas formas, hay empresas que cobran muy rápido de sus clientes y, en cambio, pueden pagar mucho más tarde a sus proveedores. En estos casos, con menos activo corriente se puede hacer frente a las deudas a corto plazo.

Análisis del balance

Análisis del balance

Los problemas más relevantes que se descubren analizando los estados financieros suelen ser:

Los problemas más relevantes que se descubren analizando los estados financieros suelen ser: Estructura financiera deficiente. Esta situación puede producirse cuando la empresa tiene un capital insuficiente. Este déficit de capital va acompañado normalmente de unas deudas excesivas que disminuyen considerablemente los beneficios. Para solucionar este problema, es necesario que los propietarios de la empresa aporten más capital.

Estructura financiera deficiente. Esta situación puede producirse cuando la empresa tiene un capital insuficiente. Este déficit de capital va acompañado normalmente de unas deudas excesivas que disminuyen considerablemente los beneficios. Para solucionar este problema, es necesario que los propietarios de la empresa aporten más capital.

En el balance anterior, el activo corriente (existencias, realizable y disponible) asciende a 300 euros (o al 50%) y, por lo tanto, supera al pasivo corriente que asciende a 75 euros (o al 12,50%). Se puede afirmar que, en principio, esta empresa no debería tener problemas de liquidez a corto plazo.

En el balance anterior, el activo corriente (existencias, realizable y disponible) asciende a 300 euros (o al 50%) y, por lo tanto, supera al pasivo corriente que asciende a 75 euros (o al 12,50%). Se puede afirmar que, en principio, esta empresa no debería tener problemas de liquidez a corto plazo. La regla de que el activo corriente ha de ser mayor que el pasivo corriente es válida para la mayoría de las empresas. De todas formas, hay empresas que cobran muy rápido de sus clientes y, en cambio, pueden pagar mucho más tarde a sus proveedores. En estos casos, con menos activo corriente se puede hacer frente a las deudas a corto plazo.

La regla de que el activo corriente ha de ser mayor que el pasivo corriente es válida para la mayoría de las empresas. De todas formas, hay empresas que cobran muy rápido de sus clientes y, en cambio, pueden pagar mucho más tarde a sus proveedores. En estos casos, con menos activo corriente se puede hacer frente a las deudas a corto plazo.