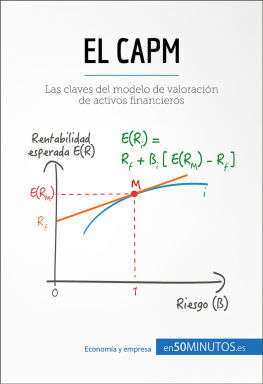

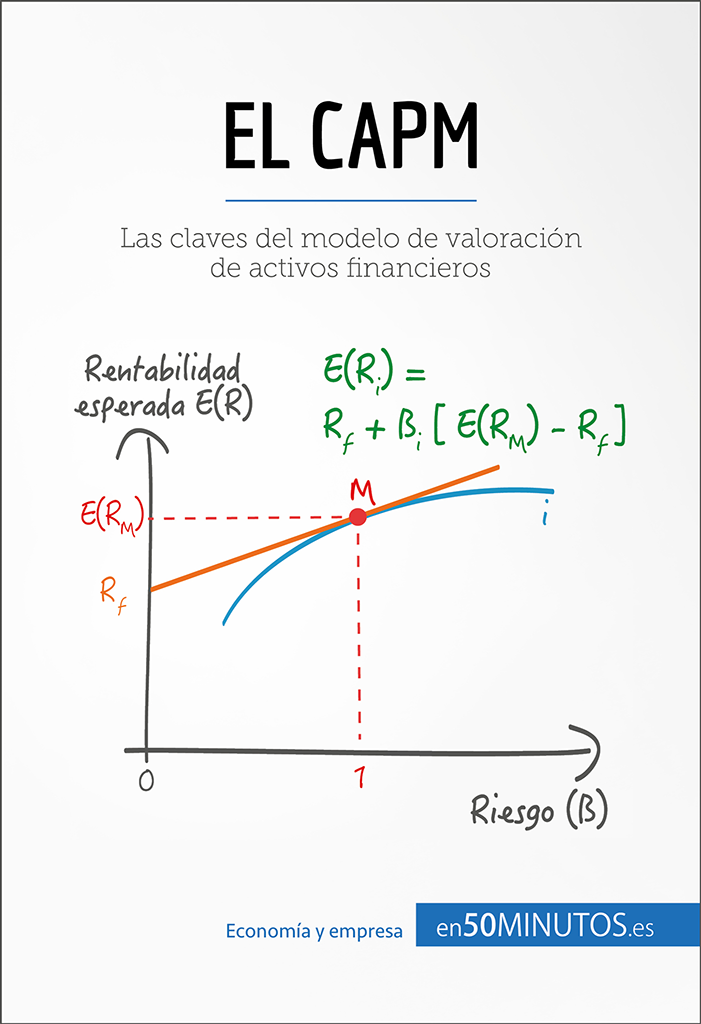

El modelo de valoración de activos financieros

- ¿Denominaciones? CAPM (del inglés Capital Asset Pricing Model ) o Modelo de valoración de activos financieros

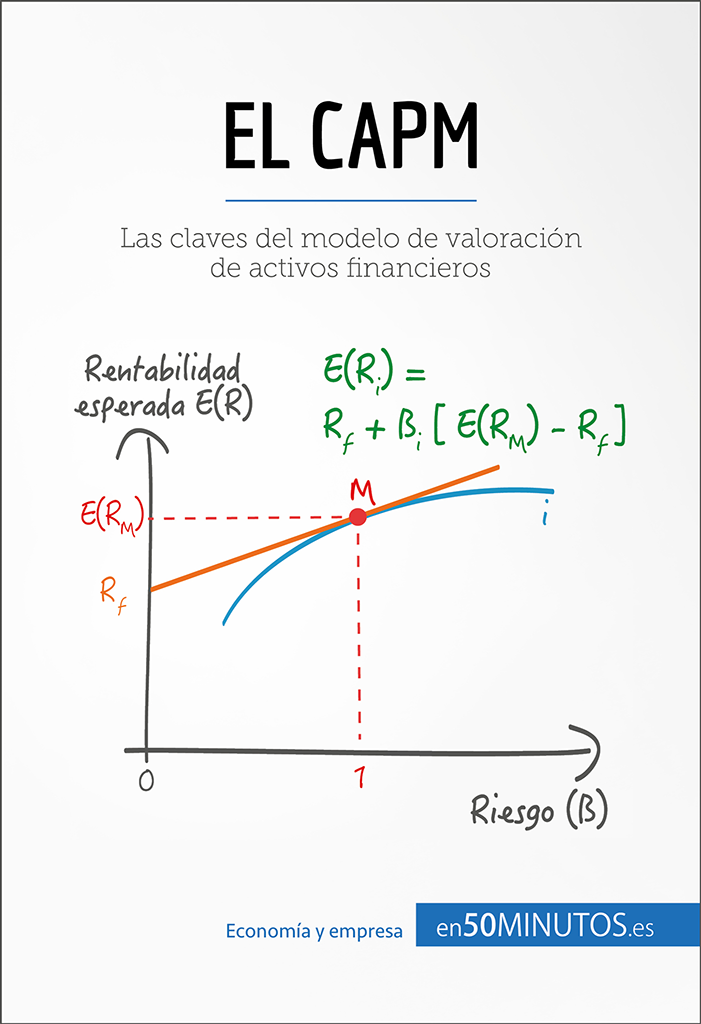

- ¿Utilidad? El CAPM es un método matemático que permite estimar la rentabilidad de cualquier activo financiero. La previsión del rendimiento se calcula en base al riesgo que comporta el activo.

- ¿Por qué es eficaz? El CAPM es uno de los métodos de valoración del riesgo de los activos financieros más populares. Sin embargo, algunos economistas critican su eficacia, como Richard Roll (economista estadounidense, nacido en 1939).

- ¿Palabras clave?

- Activo financiero : un activo es un título o un contrato que ofrece la posibilidad a quien lo posee de obtener una ganancia como contrapartida de que asuma un cierto riesgo. Por ejemplo: compro una acción, es decir, un activo financiero, esperando que eventualmente su valor aumente y que pueda revenderlo para sacar provecho. Pero cuidado, porque si el valor de la acción disminuye, me enfrento a una pérdida respecto a mi compra.

- Bolsa (en el sentido económico y financiero) : institución pública o privada que permite realizar intercambios de activos y transacciones sobre valores (como las acciones). En otros términos, es un mercado de financiación y de inversión en el que el precio se fija en función de la oferta y la demanda.

- Mercado de capitales : lugar de encuentro entre la oferta y la demanda para los capitales. La oferta corresponde al ahorro (el excedente de capitales disponibles) que está a disposición de los que quieren pedir préstamos. Los que quieren pedir préstamos representan la demanda (la necesidad de financiación). El equilibrio en este mercado es de vital importancia.

- Cartera : conjunto de valores (en especial las acciones y las obligaciones) que posee una persona, una empresa, un banco, etc.

- Rendimiento : rentabilidad de una suma invertida. Si invierto mi dinero a una tasa de interés del 7% y un amigo invierte la misma suma a una tasa del 4%, puedo decir que mi rentabilidad del capital invertido es mayor que la suya.

- Tipo de interés : el tipo de interés representa el coste del dinero. Así pues, me permite calcular los costes que puede ocasionar un préstamo o una inversión. El tipo de interés se puede definir también como la remuneración obtenida en caso de inversión.

En los años cincuenta, los mercados financieros se perfeccionan y se convierten en el intermediario ideal para equilibrar las capacidades y las necesidades de financiación de los diferentes agentes económicos: tienen la misión de asegurar la financiación de la economía mediante distintos medios (ahorro, compra de títulos, de activos, etc.). Aquí entran en consideración dos variables vinculadas estrechamente en el momento de la inversión de un activo financiero: el rendimiento y el riesgo.

Para comprender mejor estas dos variantes, varios economistas realizaron estudios:

- Frank Knight (economista estadounidense, 1885-1972) define las nociones de «incertidumbre» y de «riesgo» en 1921;

- Harry Markowitz (economista estadounidense, nacido en 1927) anuncia el inicio de la teoría moderna de la diversificación en 1950, llamada desde 1952 la teoría moderna del portafolio. Esta teoría propone una reflexión financiera sobre el uso de la diversificación para optimizar su cartera. Se trata de la versión más cercana al CAPM actual;

- finalmente, en los años sesenta y a principios de los setenta, los economistas estadounidenses William Sharpe (nacido en 1934), John Lintner (1916-1983) y Fischer Black (1938-1995), así como el noruego Jan Mossin (1936-1987) profundizan en los modelos financieros heredados, dando origen al CAPM.

Definición del modelo

El CAPM se utiliza tanto en los mercados financieros como para resolver problemas financieros de las empresas. El modelo de cálculo se basa en la medida del riesgo sistemático, de la rentabilidad esperada y del tipo de interés. En otros términos, el CAPM permite estimar el rendimiento de un activo en relación con su riesgo.

Teoría y presentación del concepto

Este apartado ofrece información sobre el modelo de valoración de activos financieros desde un punto de vista teórico para poder comprender con exactitud todas las sutilidades del CAPM.

Contexto

Este modelo se desarrolló en un momento en el que el conjunto de los mercados financieros se perfeccionaban y se uniformizaban. Nació de la voluntad de conocer con más precisión los riesgos de una inversión financiera.

La aportación de Markowitz

El CAPM extiende la teoría moderna del portafolio de Markowitz, tanto en sus hipótesis como en sus conclusiones. El economista insiste efectivamente en el interés que una diversificación de la cartera aporta a un inversor que desea obtener la mejor relación rentabilidad-riesgos.

Markowitz plantea cinco hipótesis dentro de su modelo:

- los mercados financieros son eficientes. Esto significa que los precios y el rendimiento de los activos financieros aportan con total fidelidad toda la información disponible sobre estos activos;

- los inversores son reacios al riesgo y, por consiguiente, no toman riesgos adicionales sin garantías de un rendimiento adicional;

- los mercados están equilibrados;

- no hay oportunidad de arbitraje en los mercados equilibrados, ya que la oferta de activos encontraría exactamente la demanda para estos activos y el precio estaría entonces naturalmente equilibrado;

- y finalmente, el inversor toma decisiones de manera racional.

Definiciones

- Oportunidad de arbitraje : posibilidad para un inversor de modificar su cartera de activos en función de sus anticipaciones. De forma más concreta, se trata de una operación (compra o venta) en sentido inverso en dos mercados diferentes, dos productos o dos vencimientos. La oportunidad consiste en aprovecharse de las anomalías en la cotización.

- Correlación de activos : relación existente entre dos activos financieros que van en el mismo sentido (correlación positiva) o en sentido contrario (correlación negativa).

La aportación de Markowitz es doble. Por un lado, destaca que el interés de la diversificación de una cartera de activos no se basa en la ausencia de correlación entre las rentabilidades, sino sobre todo en su correlación imperfecta o parcial. Demuestra, por otro lado, que la reducción de riesgos vinculada a la diversificación se encuentra limitada por el grado de correlación entre los activos. Por consiguiente, Markowitz demuestra que la diversificación disminuye el riesgo sin que ello afecte a la rentabilidad.

El CAPM, por su parte, amplía el ámbito de actuación, ya que considera el conjunto de los agentes económicos.

Objetivo principal del CAPM

Como hemos anunciado más arriba, el objetivo del CAPM es informar al máximo al inversor sobre el riesgo y la rentabilidad potencial del activo financiero en el que quiere invertir. El inversor sensato opta o por una cartera arriesgada eficiente, o por un reparto entre activos de riesgo y libres de riesgo. El CAPM propone una determinación del precio de equilibrio de los activos.

Hipótesis del modelo

Definiciones